オーナーズブック(OwnersBook)で募集される案件は、不動産のプロが厳選したものです。

その中でもより条件のいい、優良案件を選ぶためのポイントを紹介します。

リスクを抑えて、自分に合った案件を探すための参考にしてください。

【オーナーズブック】優良案件を選ぶ基本情報の4つのポイント

まずは案件を選ぶための基本情報について

これはオーナーズブックの投資案件一覧です。このページで案件の大まかな情報は判断できます。

ひとつずつ見ていきましょう。

予定利回り(年換算)

まずは投資するにあたって一番気になるポイントです。

オーナーズブックでは募集される案件のほとんどは4%~6%までの利回りで、平均は約5%ほど。(エイクティ型案件はもう少し高い利回りです)

同じ投資するなら利回りが高いほうがいいですよね!

ただし、基本的に利回りが高くなるということは、それだけリスクも高くなるということです。

これは他の投資においても同じことが言えます。

ちなみに今のところオーナーズブックの案件では、一度も元本割れしたものはありません。(2019年6月現在)

予定運用期間

オーナーズブックの運用期間は短いもので6ヶ月くらいから、長くて3年くらいです。

運用期間が長いのと短いの、どちらがいいかは一概には言えません。

どちらも一長一短あります。

まず運用期間が長いと、分配金の合計が大きくなるのと、その運用期間中はほったらかしでいいので手間がかかりません。

ただし、運用期間中は途中解約できないので資金の自由度はもちろん下がりますし、運用期間中に「何か」あれば貸し倒れなど、元本割れしていまう「可能性」も高まります。

逆に運用期間が短いと、資金の自由度が高く、元本割れなどのリスクは下がりますが再投資の手間がかかります。

これはどちらが良いということではなく、どのように運用したいか?自分の運用方針と合うものを選べばいいと思います。

注意点としては予定運用期間よりも早く運用が終わっていしまう「期限前償還」というのもあるので、あくまでも「予定」ということは頭に入れておきましょう。

運用タイプ

オーナーズブックの運用タイプは大きく分けると2つ

【貸付型】と【エクイティ型】です。

【貸付型】とはいわゆるソーシャルレンディング(貸付型クラウドファンディング)であり、お金を借りたい企業に対して不動産を担保にとって融資をします。

その融資に対する利息と元本をオーナーズブックから配当として受け取ります。

貸付型の中でもシニアローンとメザニンローンと別れており、万が一債務者からの返済が滞った場合シニアローンから優先的に回収され、その後メザニンローンの回収となります。

【エクイティ型】とはクラウドファンディングで集めた資金を使って不動産信託受益権(不動産から生まれる利益を受け取る権利)を購入することです。

賃料収入や不動産信託受益権の売却による売却益をオーナーズブックから配当として受け取ります。

少し難しい話になってしまいましたが、リスク・リターンで考えると

リスクとリターンが高い順に

1、エクイティ型

2、メザニンローン

3、シニアローン

となります。

募集総額

募集総額は1千万円以下の小型のものから4億を超える大型案件まで幅広いです。

小型と大型どちらが良いというわけではないですが、募集総額が小さい案件の場合すぐに募集完了してしまいなかなか投資できないということがあります。

その点に関しては募集総額が多いほうが投資しやすいと言えます。

以上4つがオーナーズブックの案件を選ぶ、基本的な条件のポイントになります。

オーナーズブックで募集される案件は、他の高利回りのソーシャルレンディングと比べると基本的にリスクはそこまで高くなく(現時点で元本割れなし)希望の利回り運用期間であれば「買い」という判断でもいいかもしれません。

ですが、ここではもう一歩踏み込んだ案件を選ぶポイントを書いておきます。

【オーナーズブック】もう一歩踏み込んだ案件の選び方

基本情報が載っている案件一覧ページから、個別ページに行くとさらに詳しい案件の情報が載っています。

すべてを読んで理解して投資するのが理想ですが、なかなか全部理解するのは難しいのでポイントを絞って見ていきます。

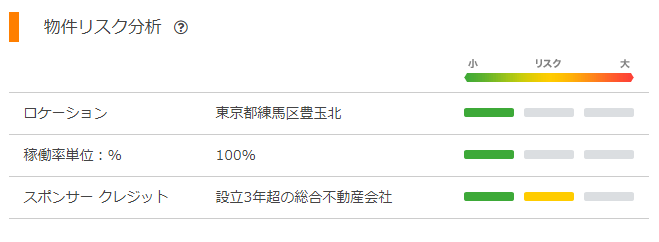

物件リスク

案件の個別ページでわかりやすく物件のリスクを分析してくれています。

こんな感じ↓

ざっくりとですが分かりやすいです。

ロケーションやスポンサークレジットに関しては、不動産について詳しい人でないと分からないのでプロが判断してくれたこの分析はありがたいです。

稼働率単位については高いほうが物件として評価が高いです。都内のマンションでは90%以上が理想です。

ただし、戸数が少ないところだと1戸空きがあるだけで低くなるので注意です。

あと新築の場合は0%だったりするので、その場合もあまり気にしなくていいでしょう。

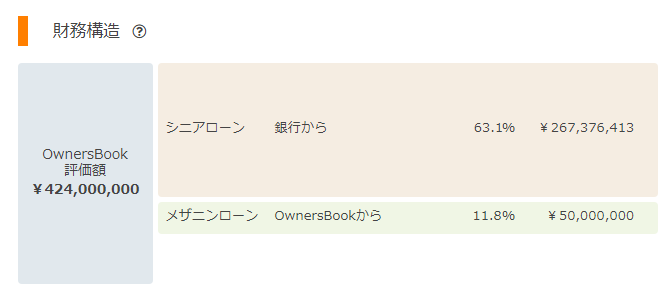

LTV率

まずLTV率とは「借入比率」といい、資産評価額(担保となる不動産の価値)からどれくらいの割合で(銀行やオーナーズブックから)お金を借りているかという数字です。

このLTV率が高ければ高い程「万が一の時」に資金回収が難しくリスクが高い案件ということになります。

これは案件の個別ページの財務構造で確認できます↓

この案件だと評価額に対して、銀行とオーナーズブックから74.9%(LTV率)借入をしてるということです。

オーナーズブックで募集される案件は、LTV率が大体70~80%くらいまでの低リスクの案件ばかりです。

中には50%くらいのものもあるので、できるだけ低リスクの案件に投資したい方はチェックしましょう。

オフィス?レジデンス?

案件にはオフィスやレジデンス(マンションなどの住居)などありますが、安定性を重視するなら基本的に価格の安定したレジデンスのほうがいいでしょう。

オフィスなどは景気に左右されやすいので、景気が悪くなったときに価格が下がり元本割れしてしまうというリスクが高くなります。

建てられた時期

建てられた時期に関しては1981年6月1日に施行された新耐震基準でない建物は、大きな地震などあれば倒壊してしまう可能性がありリスクが高いです。

オーナーズブックで募集される案件には旧耐震基準で建てられているような古い物件は今のところないと思いますが、もし古そうな建物があれば建てられた時期は確認しておきましょう。

まとめ

今回はオーナーズブックの優良案件を選ぶための条件について紹介しました。

私が考える「優良案件」とは基本的に「低リスク」で「高い利回り」です。

利回りについては数字を見ればわかるので、その利回りに対してリスクがどの程度なのか?の判断の参考にしていただければと思います。

オーナーズブックの口座開設がまだの方はこちらから↓